——2020年调味品行业现状及趋势研究报告暨中国调味品著名品牌企业100强数据发布

过去二十年,在经济高速发展的推动下,我国人民生活水平持续提升,消费不断升级,尤其是餐饮业与零售市场的快速发展,不断地推动了调味品产业的快速成长。

2020年,在疫情突发的情况下,虽然餐饮渠道阶段性遇冷,一些调味品企业也深受影响,但调味品行业整体却因其相对景气的表现备受关注。本篇内容重点从宏观篇、市场篇、渠道篇、趋势篇四部分来研究分析调味品行业的现状与趋势。

/ 01 /

宏观篇:应对危机、识别机遇

基于刚刚结束的七普统计数据,专家学者预测,“我国人口总量即将在2025到2030年间达到峰值,之后将逐步开始缓慢下降,人口负增长在不远的将来即将成为现实”,因此积极研究与探索消费者的城乡结构、年龄结构及消费结构,方能抓住不同结构的机遇。就我国的消费者总量与结构来看,呈现出分级与分众的特征。

分级方面,注重品牌、高效、体验的消费升级与注重价美、放心、易得的消费平级同步进行。

城乡结构层面,高线城市看好高端消费,县乡市场表现为高性价比消费。下沉市场拥有更大规模的用户及需求,尤其是四线及以下市场的人口数量高达人口总量的七成,对应的GDP占比也超过五成,未来的消费能力极具潜力。

年龄结构层面,老年群体、Z世代、单身及小家庭群体的消费结构也各有特色。老龄化加速将成为大健康、食品烟酒、便捷生活服务等行业的重要增长动力;Z世代将更注重个性化和悦己型消费;单身及家庭小型化趋势对产品形态、产品体验、消费频次也将产生新的影响。

综合来看,我国消费者需求和消费特征正在发生改变,并呈现出追求高品质、理性化消费、追求个性化消费、追求方便快捷、线上线下消费边界模糊和更注重悦己型消费的六大趋势,并在未来逐渐融合发展。调味品企业应保持对消费趋势的敏感与好奇,及时捕捉并判断机会。

(三)产业链需求与倒逼

在产业链的需求与倒逼之下,提效与重构成为企业长期发展的主旋律。

从产业链上游来看,近年来农产品及大宗商品的价格整体上涨明显,尤其是大豆、玉米自2020年开始,出现大幅上涨。以酱油为例,上游大豆价格的上涨给酱油企业带来挑战。食醋、复合调味料等企业,乃至上游的机械设备和包装材料等企业也因原材料的上涨带来生产成本的攀升,直接影响企业的经营效益,这就需要调味品企业具备灵活应对和转嫁成本的能力。

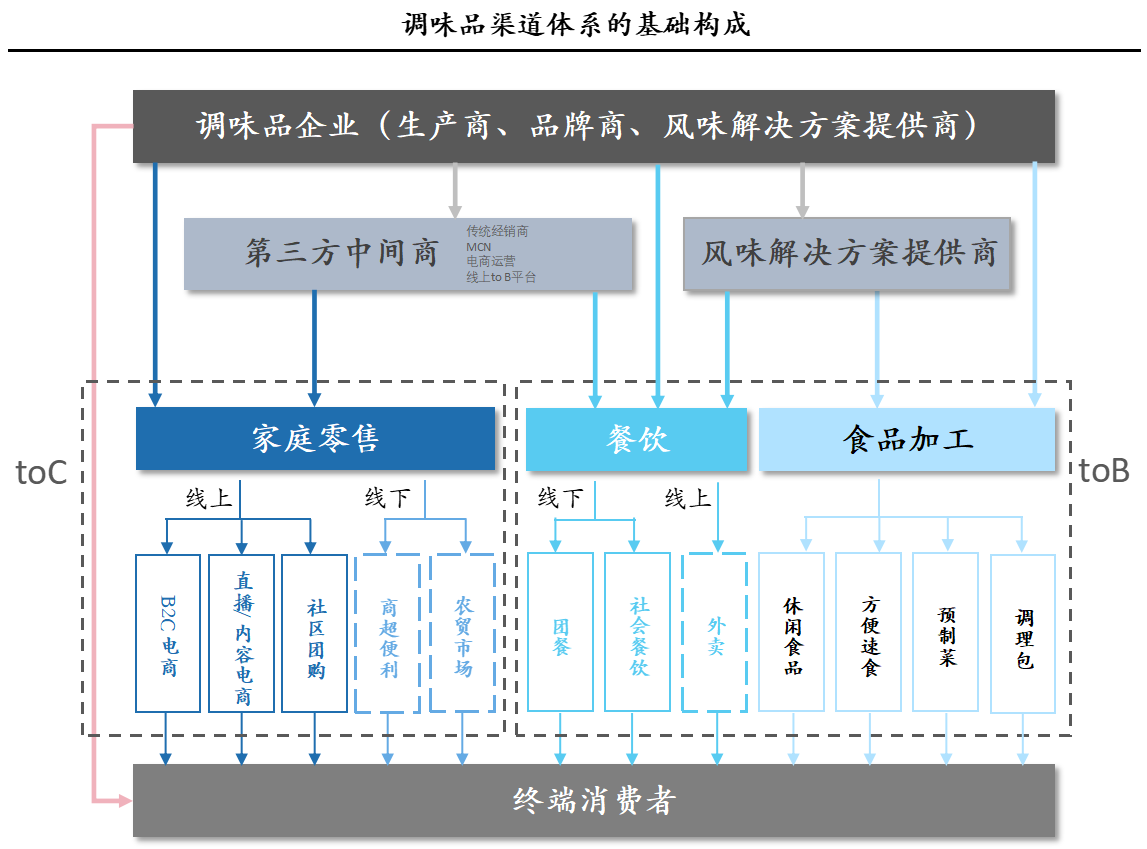

从产业链下游来看,涉及的环节与场景非常丰富。单从销售渠道方面分析,全渠道的融合与交错式创新使得现有的渠道体系更为“多维立体”,这一全新的渠道体系将影响传统调味品企业的流转效率,也将为新兴调味品企业带来新的发展机遇,甚至会出现产业形态的重构。

/ 02 /

市场篇:百舸争流、奋楫者先

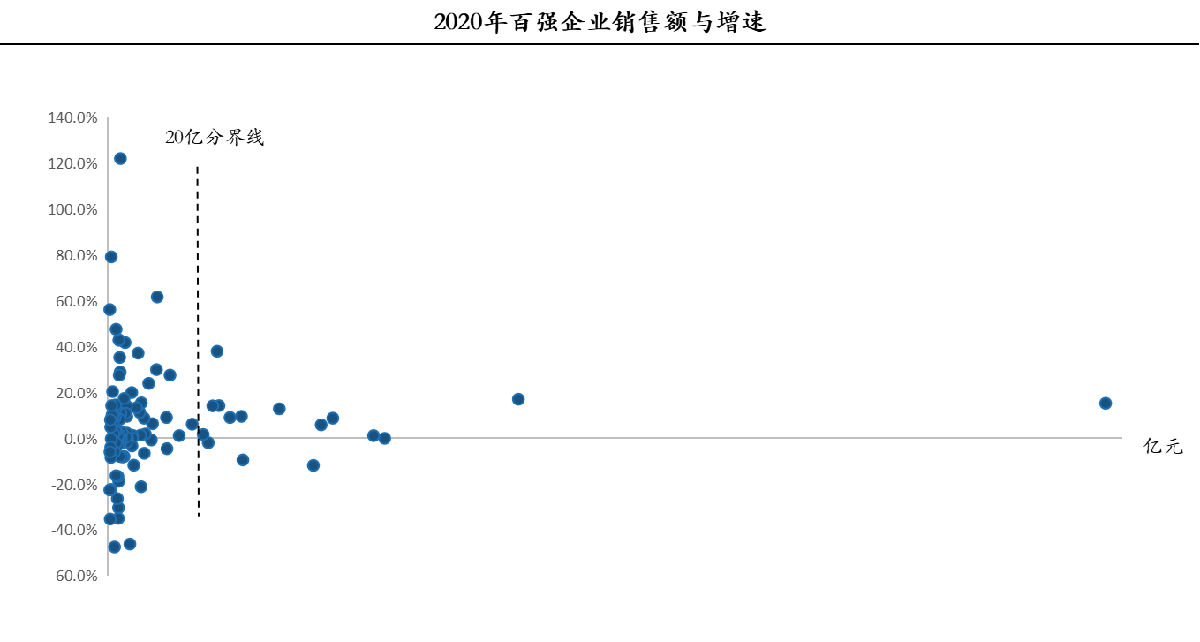

2020年中国调味品著名品牌企业100强数据显示:入围的百强企业总销售额为1139亿元,近三年复合增长率达到10.1%;入围的百强企业总产量为1833万吨,近三年复合增长率达到17.7%,产能释放较大,保持着较高速增长的态势。

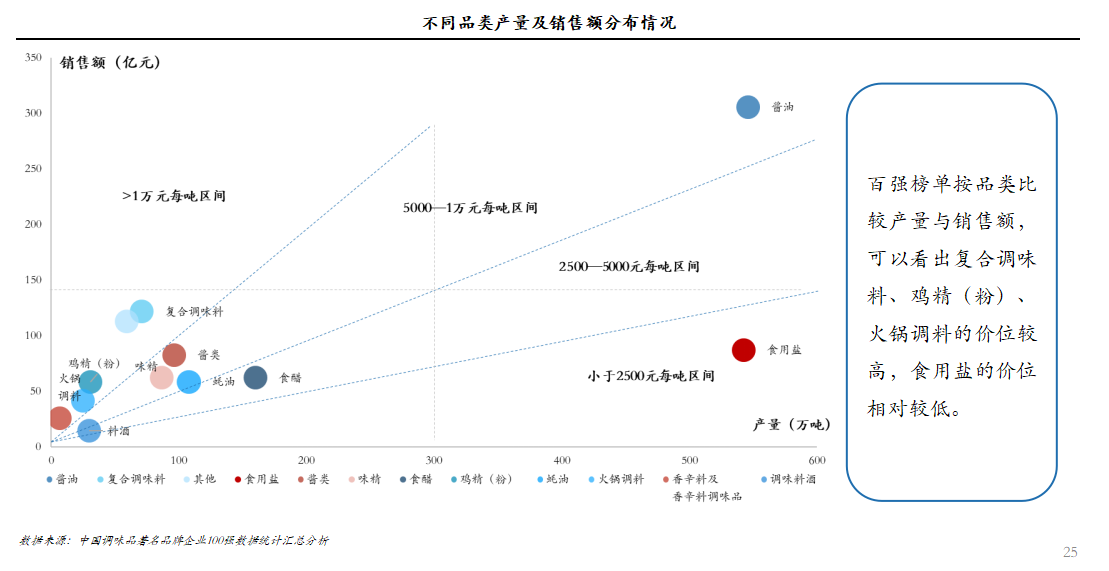

百强企业的销售品类结构大体保持稳定,酱油、复合调味料等大品类增长稳定,味精、鸡精等成熟品类的表现则相对乏力。不同品类单位产值的差异比较明显,复合调味料、鸡精(粉)、火锅调料的价位较高,每吨大于1万元,而食用盐的价位相对较低,每吨小于2500元,大部分品类的单位价值在2500元-10000元/吨之间。

百强企业的品类扩张度表现均衡,拥有五个以上细分品类的企业为9家,拥有四个细分品类的企业为14家,拥有三个细分品类的企业为13家,拥有两个细分品类的企业为17家,其余38家企业拥有一类主打产品。

(二)百强企业主要细分品类数据分析

酱油:入围企业收入、产量、单位产量收入均连年增加。入围企业数35家,收入合计306亿元,头部企业收入占比43%;产量合计546万吨,头部企业产量占比43%;单位产量收入5605元/吨。

复合调味料:入围企业收入、单位产量收入均高速增长,产量稳中稍降,头部企业集中度低。入围企业数35家,收入合计122亿元,头部企业收入占比17%;产量合计71万吨,头部企业产量占比17%;单位产量收入17147元/吨。

酱类:入围企业收入、产量高速增长,而单位产量收入连年降低。入围企业数30家,收入合计83亿元,头部企业收入占比31%;产量合计96万吨,头部企业产量占比30%;单位产量收入8572元/吨。

味精:入围企业数量、产量、单位产量收入均呈现下滑趋势,头部企业集中度极高。入围企业数9家,收入合计63亿元,头部企业收入占比80%;产量合计87万吨,头部企业产量占比88%;单位产量收入7227元/吨。

食醋:入围企业收入、产量均有所下滑,但单位产量收入却大幅上涨。入围企业数37家,收入合计62亿元,头部企业收入占比22%;产量合计160万吨,头部企业产量占比21%;单位产量收入3897元/吨。

鸡精鸡粉:入围企业收入连年下降,产量与单位产量收入小幅波动。入围企业数18家,收入合计59亿元,头部企业收入占比47%;产量合计31万吨,头部企业产量占比37%;单位产量收入18951元/吨。

蚝油:入围企业产量、收入均高速增长,单位产量收入稳中有升,头部企业集中度较高。入围企业数10家,收入合计58亿元,头部企业收入占比70%;产量合计108万吨,头部企业产量占比78%;单位产量收入5390元/吨。

火锅调味料:入围企业收入、产量复合增速均超过25%,单位产量收入下降明显。入围企业数14家,收入合计42亿元,头部企业收入占比29%;产量合计25万吨,头部企业产量占比23%;单位产量收入16588元/吨。

酱腌菜:入围企业收入、单位产量收入持续提升,但产量却连年下降。入围企业数11家,收入合计38亿元,头部企业收入占比60%;产量合计30万吨,头部企业产量占比48%;单位产量收入12769元/吨。

香辛料:入围企业收入波动,产量下降,单位产量收入同比提升较多,头部企业集中度较高。入围企业数5家,收入合计26亿元,头部企业收入占比76%;产量合计7万吨,头部企业产量占比60%;单位产量收入38238元/吨。

腐乳:入围企业收入及单位产量收入增速较高,近三年复合增速均超过10%,产量稳中有升。入围企业数10家,收入合计19亿元,头部企业收入占比43%;产量合计15万吨,头部企业产量占比43%;单位产量收入12580元/吨。

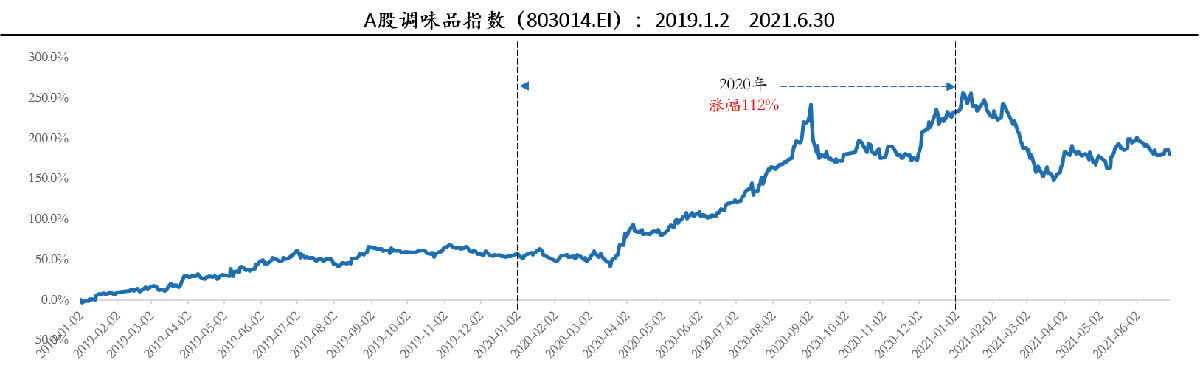

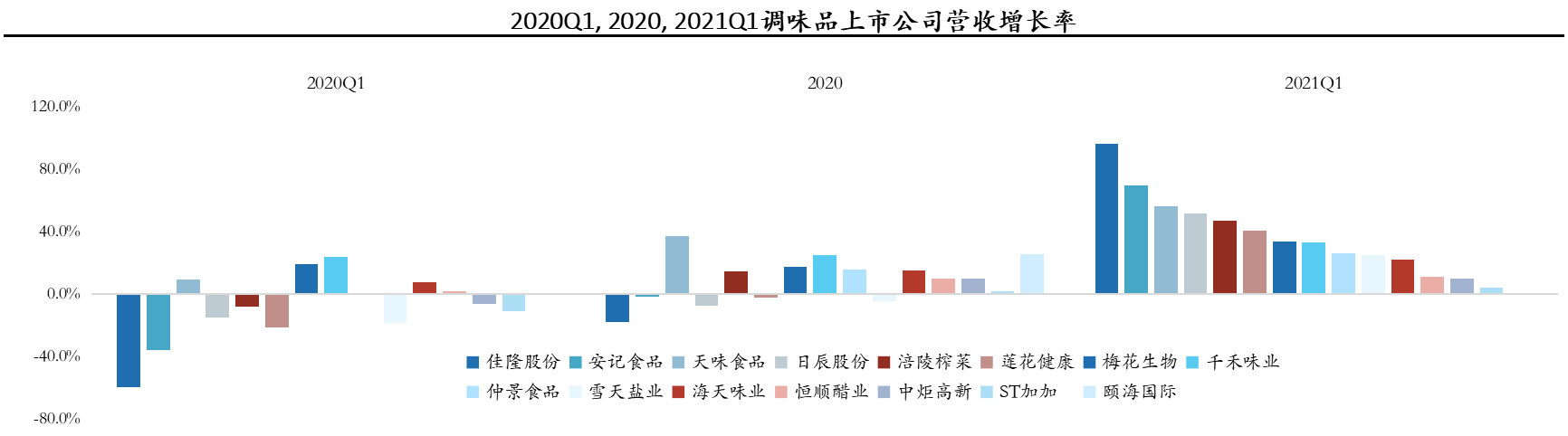

目前,在A股和港股上市的调味品代表企业共15家。疫情前后,这些调味品上市公司的股价波动比较明显,调味品赛道经历了阶段性暴涨和逐步回调的过程。2020年,A股调味品指数涨幅达到112%,自2021年起,开始回调。

/ 03 /

渠道篇:演化加速、形态迭变

调味品企业随着市场的演化,已经有了专业化的分工,逐步形成了生产商、品牌商和第三方风味解决服务提供商的三种企业定位格局。图中显示的是目前调味品销售渠道体系的基本构成,体现了调味品产品从生产企业到消费者的全部链条。包括了to B与to C两大渠道,也包含了线上和线下的多种方式。目前,有一批调味品企业定位为风味解决服务提供商,占据了一定的市场份额并得到了快速发展。也有一些中间渠道商的定位也是风味解决服务提供商,他们联合产业链和供应链,连接生产基地与目标客户,抓住市场前沿需求,潜心研究风味,为客户提供风味解决方案。

调味品产业的发展与三大消费终端的创新迭变息息相关。而消费终端的演化又带来了调味品产业渠道体系的持续创新与融合,适应了消费者多元化、多层次、个性化和碎片化的的需求,并助推了调味品产业的创新发展。

调味品渠道体系的持续细化与分化,给企业的战略定位和市场营销带来了很大的挑战,但也为新入局者提供了很多潜在的机遇。喜忧参半、乘势者上。

(一)餐饮渠道端升级

餐饮市场,持续扩容。受疫情影响,2020年餐饮消费额同比下降15%。但伴随着2021年消费水平的整体回升,截至2021年1-5月,餐饮消费总额已全面复苏,超过2019年同期水平,并增长了1.3%左右,为调味品餐饮市场渗透率的提升奠定了基础。

餐饮外卖,逆势攀升。2020年,在疫情的冲击下,餐饮企业线下堂食严重受阻,多数餐企转战线上,尤其重视外卖渠道的拓展。截至2020年底,餐饮外卖的交易额突破7千亿元,对应渗透率提升至18.13%。同时,外卖行业用户规模持续攀升,截至2020年底,外卖用户规模已破4亿人,同比增长16.67%。餐饮外卖成为餐饮行业增长的主要动力之一,并带动了调味品定制化需求的提升。

外出就餐的频次增加。我国约51.8%的消费者外出就餐频次增加,48.2%的消费者每周外出就餐3-4次以上。而年轻人更偏好外出就餐,80、90后新中产消费者每周外出用餐3-4次以上的比例为60.2%,90后每月在家做饭次数少于三次的群体特征明显。外出就餐频次的增加,带动了餐饮行业的发展,而餐厅调味品的消费量是家庭烹饪消费量的1.6倍左右,这也带动了调味品需求量的相应增加。

餐饮连锁化率稳步提升,潜力巨大。截至2020年底,中国餐饮连锁化率攀升至4.24%,餐饮连锁门店在餐饮行业门店整体减少时仍保持逆势增长。但目前连锁餐饮收入贡献占比仅为17%,万人拥有连锁餐饮门店的数量相比欧美、日本等国家仍然相对较低,潜在发展空间较大。而餐饮连锁化的难点在于后厨的标准化与降本提效,这一需求也将推动调味品工业化和复合化的发展。

餐饮标准化,催生复合调味料的强需求。从线下门店数量来看,小吃快餐、火锅、烧烤的门店数量占比接近50%;从线上订单量来看,这三大品类的订单量超过40%。而这三大品类是标准化比较强的三种餐饮类型,标准食材+标准调料包是这类型餐饮企业的特点,占据了餐饮市场的半壁江山,催生了标准化定制调味品的市场需求。

主打地方菜系,带动了相应风味调味品的发展。川菜、粤菜的流行,带动了川味复合调味料企业和广东调味品企业的快速发展;继其之后,主打湘菜和楚菜等地方菜系的调味品企业也开始发力,探索符合相应菜系风味的调味品企业的发展之路。

家庭零售端演化的主线是流量成本和供应链效率不断的提升。伴随着人均GDP的持续提升,零售业态从最早的农村市集,发展到百货商超,再到超大卖场、购物中心,以及便利店、社区零售、专业连锁店、电商平台、新零售等零售业态。目前家庭零售端呈现多业态并存、低效业态逐步被淘汰的态势,而新零售和社交电商成为未来发展的主流。

就调味品的零售市场来看,目前仍以线下渠道为主,电商渠道占比虽然自2010年起开始逐年攀升,截至2020年底达到5.1%。但相比于整体电商30%的渗透率,仍然处于极低的水平。调味品企业线上运营能力整体偏弱。今后,伴随着企业线上运营水平的提升,调味品电商渠道及线上运营将迎来较大的增长空间。

除了天猫、淘宝、京东等传统电商平台,近两年以拼多多为代表的拼购电商平台也成为调味品的电商渠道之一。拼购电商主要借助熟人拼单,实现快速传播与转化;另外以淘宝直播、抖音、快手为主的直播电商平台也成为电商渠道的新生力量。

另外,线下专营店也催生了调味品的新需求。尤其是围绕“吃”相关的生鲜零售、火锅食材、卤味熟食、饺子云吞、预制菜等场景不断细化,各细分场景的龙头企业快速扩张,大力布局线下专营店,与此相对应的调味品的需求也持续扩大。以钱大妈为例,其门店数量从2018年的1230家增长至2020年的2968家,三年复合增长率高达55.34%。

近年来,规上食品加工企业营收增速减缓,创新与升级成为众多食品企业发展的主旋律。消费者在食品消费时,开始注重追求更多元的感官、更高阶的健康和更多维的情感诉求。而食材与调味品是食品企业满足消费者需求的核心所在,也是食品品牌商创新升级的关键。这其中,休闲食品、代餐轻食、方便速食、预制菜/调理包对调味品的需求以及受调味品的影响最为显性直接。

休闲食品品类持续增加与细化,各细分品类增速明显,其中休闲蔬菜制品与调味面制品近5年的年均复合增长率最大,决定其风味的调味品的需求也得到快速提升。

以“低盐、低糖、低脂、低热量、高纤维、高饱和度”为主的代餐轻食也迎来快速发展,线上入局者逐年增加。轻食品类逐渐丰富,沙拉和酱汁等作为主要轻食品类的口味核心,需求也在逐步扩大。

另外,疫情刺激了方便速食的消费需求,各类方便速食销量迅速增加,方便粉丝/米线/螺蛳粉增长最快。在天猫平台上,2020年的累计销售增长是2019年同期的26倍,这带动了标准调料包需求量的提升。

同时,预制菜/调理包在“懒宅经济”与疫情的双重驱动下,从B端开始向C端逐步渗透。2020年天猫销量同比增长111%。预制菜的边界不断外延,销售范围也逐渐扩大,加速驱动了定制复合调味料需求的提升。

/ 04 /

趋势篇:聚势谋远、未来可期

(一)行业发展趋势

回溯历史,中国调味品行业增速与宏观经济走势较为一致,这主要与餐饮渠道的消费传导作用及居民收入增长提速等相关。

未来,伴随居民收入及居民消费支出的持续上升,消费者结构的变化,以及餐饮、食品、零售等下游消费终端的波动性增长,调味品行业整体也将保持平稳增长的态势,预期增速有望高于GDP同比增速,调味品行业的发展空间与未来机会可期。

(二)产品发展趋势

在追求美味的同时,健康理念也值得长期关注。《“健康中国2030”规划纲要》的提出,强化了消费者对三减、三健的健康理念的认知,减盐、淡盐、有机和绿色调味品的产品研发成为方向之一。

横向小品类创新与纵向功能性细分趋势明显。横向小品类创新,如油醋汁、有机酱油、烘焙酱料、轻食沙拉汁、方便菜调料、小炒肉酱油等创新小品类,开始受到消费者的喜爱,也成为众多初创企业入局调味品行业并取得快速发展的主要产品定位方向。纵向功能细分角度,以食醋为例,根据产品的功能细分出烹饪型、佐餐型、保健型、饮料型多种产品。

(三)战略与模式趋势

伴随着调味品企业经营压力的持续提升,降本增效与高质量发展成为企业生存的关键。

智能制造作为调味品企业降本增效的重要抓手,将成为调味品企业战略方向之一。智能制造通过打造新的价值链条与网络,助力企业实现产业链的全方位变革。以海天、恒顺醋业为代表的调味品头部企业近年来在智能制造上投入较多,成效显著。

品牌建设作为决定企业竞争力的关键要素之一,仍需持续提升与加强。近年来,调味品企业持续加强内容营销与品牌的结合,通过热门综艺/电视剧、直播/内容IP运营、卡通形象代言人等多种平台与形式,占领用户心智,实现品牌的增值,但仍有较大的提升空间。

定制化调味品适应了C2M的渠道变革需求,成为潜在的经济增长点。以餐饮业为主的下游产业对调味品的定制化需求愈发明显。调味品企业也加大了定制产品的研发能力,帮助餐饮业和食品企业实现创新发展。

布局下游预制菜/调理包、半成品菜、方便速食等下游相关领域,成为调味品企业多元化运营的风口之一。尤其是具有良好市场知名度的调味品品牌企业,具备风味研发的优势和流量优势,有利于消费市场的渗透和单个用户价值的提升。

积极拥抱资本,但也要理性选择资本。调味品企业在踏踏实实做好实业的同时,可以考虑在合适的阶段引入资本,让资本为企业的发展壮大助力。但也要警惕目前调味品赛道资本投资过热的风险,理性选择资本并选择优质资本。

依托产业互联网,以数字和价值双轮驱动企业的研发设计、生产制造、渠道供应、营销销售、协同管理等核心环节的重塑,以及商业模式、运营模式、管理模式的重构,充分提升企业的核心竞争力和可持续发展能力。

展望未来,时代发展的步伐不会停歇,企业生存的环境瞬息万变。调味品企业一方面要坚持适应变化,紧跟时代的潮流;另一方面也要有自己的坚守和精神内核,始终坚持长期主义与专业精神,聚焦优势,深耕价值,踏踏实实做好实业,做好产品。

*备注:文中所述“百强企业数据”为中国调味品著名品牌企业100强年度数据

-End-

文中引用数据解释权归中国调味品协会和凯联资本所有